任意整理とは?メリット・デメリット、手続きの流れや利用できないパターンを解説!

リボ払いやカードローンなどの借金がかさんでしまったら「任意整理」が非常に有効な解決方法になります。

ただしすべての方が任意整理できるとは限りません。

任意整理をするとなぜ借金が経るのか、どこまで減額できるのか、デメリットや利用できない場合などの必要な知識をお伝えします。

借金が増えてお困りの方はぜひ参考にしてみてください。

目次

任意整理とは

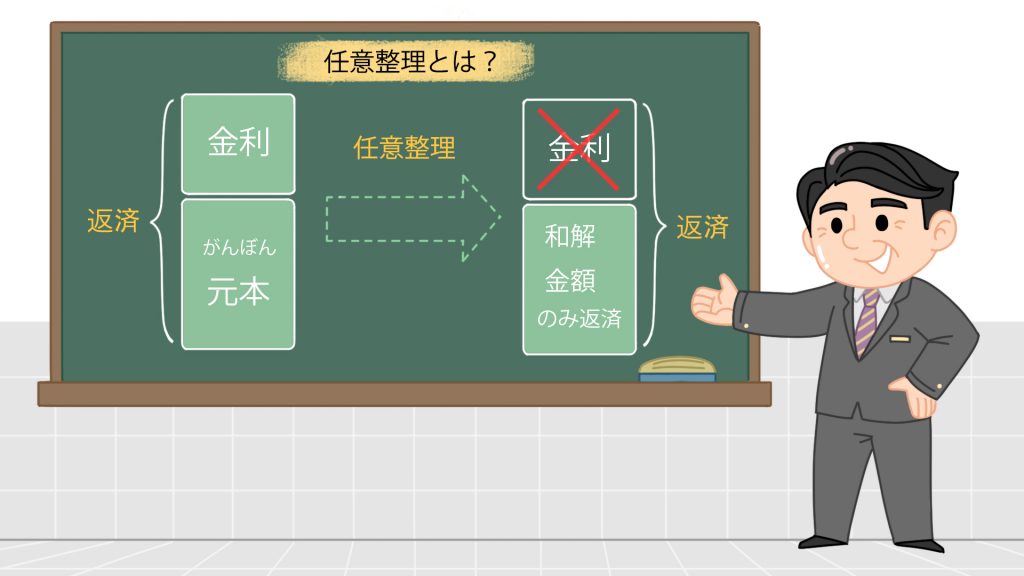

任意整理とは、借入先と直接交渉をして借金の支払い方法や金額を決め直す手続きです。

クレジットカード会社や消費者金融などの業者と話し合い、利息をカットしてもらって分割払いの合意を行います。

任意整理をすると和解金額を「利息」をカットして分割返済すれば良い状態になります。合意後の支払い期間は3~5年程度が標準です。

例) 和解金100,000円 10,000円×10回

任意整理で借金の総額が減額される理由

任意整理をすると、月々の返済額が減額されるケースが多数です。理由をお伝えします。

利息がカットされる

任意整理をすると、借入先との合意後の利息がカットされます。

たとえば200万円の借り入れがあって年利15%で24回払いに設定している方の場合、借金の総支払額は232万7348円、月々の支払額は96969円となります。

任意整理をすると返済すべき総額は200万円になるので、32万7348円も借金が減額されます。

支払期間が延びる

任意整理をすると、借金の支払期間も延長できる可能性があります。

たとえば先程の200万円の借り入れをして2年で返済中の方の場合、任意整理をすると返済期間を最長で5年程度にまで延ばせます。

すると月々の返済額は33400円程度に減ります。

もともと96969円支払っていたので、63569円分も支払金額が減り、返済が大幅に楽になるでしょう。

このように任意整理をすると、借金の総返済額と月々の支払額の両方が減り、借金問題を解決できる方が多いのです。

過払い金がある場合

2008年頃以前から借金していた方の場合、当時の利率が高かったために「過払い金」が発生している可能性があります。その場合、将来利息部分だけではなく、借金を元本ごと大きく減らせます。たとえば200万円の借金が100万円やそれ以下になる可能性があります。

場合によっては「過払い金」を取り戻せて手元に現金が戻ってきます。

借り入れ時期が古い方はなおさら任意整理のメリットが大きくなるので、早めに専門家へ相談しましょう。

任意整理の手続きと流れ

任意整理をしたいときには、以下の手順で進めましょう。

STEP1専門家へ相談

まずは専門家へ相談するようお勧めします。

確かに自分で借入先と交渉するのも不可能ではありません。しかし借り入れをしながら債権者と減額についての話し合いを進めるのは難しく、専門家に依頼しないと督促も止まりません。

債務整理に積極的に取り組んでいる弁護士や司法書士に借金問題を相談し、任意整理を依頼するのが得策です。

STEP2受任通知発送

専門家へ任意整理を依頼すると、弁護士や司法書士が各借入先へ「受任通知」を発送します。

すると、債権者から債務者への直接の取り立てがストップするので、電話や郵便の督促状が届かなくなります。

支払いもストップするので、これまで借金返済にあてていたお金が家計の中で浮いてきて、生活費や教育費、家賃等に使える状態になります。

STEP3取引履歴の入手と利息制限法引き直し計算

専門家が借入先から「取引履歴」を取り寄せて、利息制限法への引き直し計算を行います。

これにより、返済すべき借金の金額を確定できて、過払い金があればこの時点で判明します。

STEP4債権者との交渉と合意

残った借金についての返済方法を借入先と話し合って取り決めます。通常は確定した和解金を3~5年で返済していく合意内容となります。支払い方法について合意ができたら「合意書(和解契約書)」を作成します。

過払い金が発生している場合には返還請求を行って取り戻しの合意をします。

STEP5支払い開始

合意書ができたら、多くの場合には合意した月の翌月から支払いを開始します。

定められたとおりに支払いを完了すれば、自力で借金を完済できます。

ただし途中で支払えなくなると任意整理に失敗してしまうので、返済期間中はしっかりと家計収支を管理して滞りの内容に支払いを継続しましょう。

任意整理のメリットとデメリット

メリット

専門家に依頼すると督促が止まる

任意整理を弁護士や司法書士に依頼すると、借入先からの督促が来なくなります。

返済を滞納して毎日のように電話や手紙が来て困っている方にとっては大きなメリットとなるでしょう。

総返済額と月々の支払額が減額される

任意整理をすると、借金の総支払額と月々の返済額の両方を減額できるケースが多数です。

約定とおりの返済が難しい方でも、減額されれば自力で完済できる可能性が高まります。

一部の債権者を除外できる

任意整理では、対象とする借入先を自由に選べます。

たとえば保証人がついている借金を対象外にすれば、迷惑をかけずに済みます。

財産がなくならない

任意整理の際、債務者の財産状況は問題になりません。財産がなくなる心配もなく、財産があっても返済額が上がりません。

手続きが簡単で負担が小さい

任意整理には必要書類もほとんどなく、非常に簡単な手続きです。

専門家の事務所に行く回数も1回程度で済み、集めるべき資料も少なく時間も短く費用も安く済ませられます。

ギャンブルや浪費が原因でも解決できる

ギャンブルや浪費などが原因で借金してしまった場合、自己破産の「免責不許可事由」となるので破産が認められない可能性があります。

任意整理であれば借金の原因は問題にならず、借金を減額してもらえます。

デメリット

ブラックリスト状態になる

任意整理をすると、完済後5年程度の間、いわゆるブラックリスト状態になります。

その間はローンやクレジットカードを利用できないので不便を感じる方もいるでしょう。

ただし家族カードやデビットカードは利用できます。

大幅な減額は難しい

任意整理では、利息制限法を超過した取引がない限り「利息」をカットできる程度です。借金の元本部分までの減額はできません。

任意整理ができないパターン

以下のような場合、任意整理では借金問題を解決できない可能性があります。

借金額が多すぎる

任意整理では借金を大きく減額できないのが一般的です。

借入額が大きすぎると、任意整理では解決できない可能性があります。

たとえば借金が600万円ある場合、5年払いとしても月々の返済額が10万円になってしまいます。

個人再生であれば120万円まで減額できる可能性があるので、任意整理より個人再生の方が適しているでしょう。

返済能力がない

任意整理をしたら、債権者との合意後に3~5年程度の間、支払いを継続しなければなりません。毎月確実に返済するための支払い能力が必要です。

無職無収入や生活保護の方は、任意整理できません。

ただし、任意整理するための収入は「自分の収入」でなくてもかまいません。たとえば主婦や主夫の方が「配偶者」の収入から返済できる場合には、任意整理できます。

親や子どもなどの親族が助けてくれる場合にも任意整理できる可能性があるので、あきらめずに専門家へ相談してみましょう。

債権者が合意しない

任意整理するには、債権者と話し合って合意しなければなりません。

そもそも「利息のカットには応じない」相手であれば、任意整理で解決できません。

話し合っても支払い条件に合意できないケースもあります。

ただし万一任意整理できない場合でも、個人再生や自己破産などの別の債務整理手続きを利用すれば借金問題は解決できるものです。

1人で悩んでいても解決できないので、早めに弁護士へ相談してみましょう。

この記事の監修者

-

中央大学大学院法学研究科⺠事法専攻博士前期課 程修了

前東京地方裁判所鑑定委員、東京簡易裁判所⺠事 調停委員

東京弁護士会公害環境特別委員会前委員⻑