債務整理とは?種類やメリット・デメリット、適切な選択方法を解説

債務整理をすると、ほとんどどのような借金問題でも解決できます。

ただ債務整理が具体的にどのような仕組みなのか、イメージしにくい方も多いでしょう。

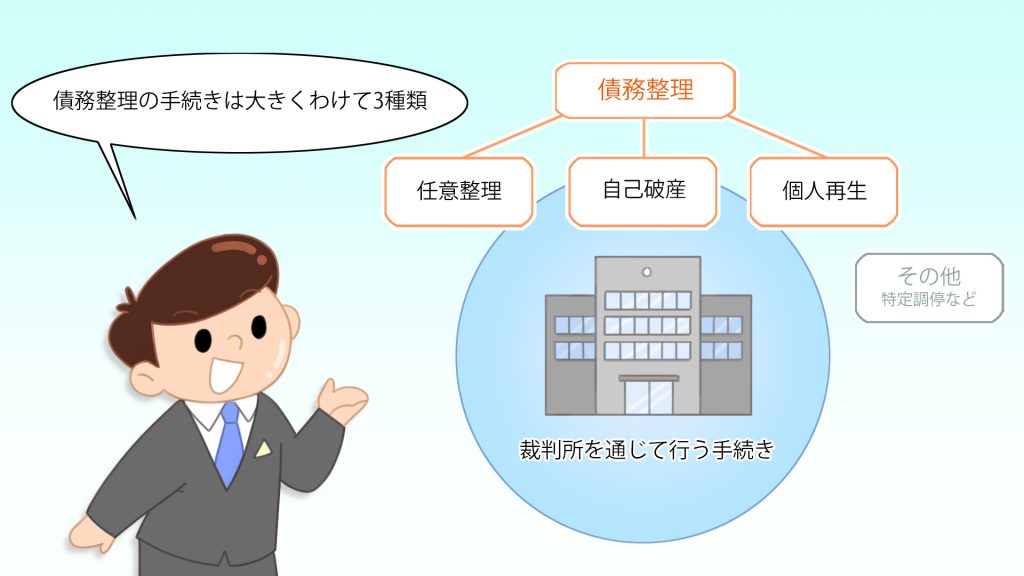

ひとことで「債務整理」といっても3つの種類があって、それぞれメリットやデメリットがあります。

この記事では債務整理の意味や種類、それぞれのメリット・デメリット、状況ごとの債務整理手続きの選び方をご説明します。

目次

そもそも債務整理とは?

債務整理とは、借金を減額・免除してもらって借金トラブルを解決するための手続きの総称です。負債を払える範囲に減額してもらって完済を目指したり、全額免除してもらったりします。

たとえば「任意整理」や「個人再生」を利用すると借金を減額できますし、「自己破産」をしたら借金が全額免除される可能性があります。

債務整理に成功すると、ほとんどどのような状況の方でも借金問題から解放されます。

債務整理の種類

一般的によく利用される債務整理の手続きは以下の3種類です。

任意整理

任意整理は借入先の債権者と直接話し合って借金を減額してもらい、完済を目指す手続きです。多くの場合、債権者との合意後に発生する利息を全額カットしてもらい、元本のみを3年~5年程度で完済します。

裁判所を通さないので手続きが簡単で必要書類も少なく、債務者の方にかかる負担は小さい方法です。

個人再生

個人再生は裁判所へ申立てをして借金を大きく減額してもらい、原則3年の間に完済する手続きです。ただし状況によっては返済期間を5年に延ばしてもらえるケースもあります。

任意整理よりも大きく借金を減らせるので、負債が膨らんでしまった方に適しています。

自己破産

自己破産は裁判所で「免責」してもらうことにより、ほとんどすべての負債の支払義務を免除してもらう手続きです。

自己破産すると、借金はもちろん未払い家賃や通信料金などのその他の負債もほとんど支払わなくて良くなります。

ただし生活に必要な最低限を超える財産はなくなってしまいます。

債務整理のメリットとデメリット

債務整理のメリットとデメリットを手続きごとに示します。

債務整理全体のメリットとデメリット

債務整理のメリット

借金問題を解決できる

債務整理をすると、借金問題を根本的に解決できます。

たとえば借金問題を解決しようとして「おまとめローン」を利用しても単なる借り換えに過ぎず別の借金をするだけですが、債務整理であれば借金そのものを減免できます。

弁護士に依頼すると督促が止まる

債務整理を弁護士や司法書士に依頼すると、債権者からの督促が来なくなります。

支払いを滞納して電話や郵便による督促がストレスとなっている方には大きなメリットとなるでしょう。

債務整理のデメリット

ブラックリスト状態になる

債務整理をすると、いわゆるブラックリスト状態になります。

個人信用情報に事故情報が登録されて、ローンやクレジットを利用できなくなってしまうのです。

任意整理の場合は5年程度、個人再生や自己破産では10年程度、ブラックリスト期間が続いてしまう可能性があります。

任意整理のメリットとデメリット

任意整理のメリット

負担が小さい

任意整理のメリットは、債務者にとって負担が小さいことです。必要書類も少なく、弁護士にまかせていたら自分ではほとんど何もする必要がありません。

財産がなくならならない

任意整理の場合、自己破産のように財産がなくなる心配もありません。

支払いが楽になる

借金の支払額が減り、返済期間を延ばすと月々の返済額も大きく減らせて支払いが楽になります。

対象の債権者を選べる

任意整理の場合、対象とする債権者を選べるので、保証人や連帯保証人のついている借金を外せば迷惑をかける心配も要りません。

任意整理のデメリット

大幅な減額はできない

任意整理では通常、債権者との合意後の利息をカットできるのが限界で、元本の減額はできません。減額幅が小さいため、借金額が大きい場合には解決できないデメリットがあります。

相手が合意しないと解決できない

借入先との話し合いで解決する手段なので、相手が合意しないと手続きを進められません。

個人再生のメリットとデメリット

個人再生のメリット

借金を大幅に減額できる

個人再生をすると、借金を5分の1~10分の1程度にまで大きく減らせる可能性があります。元本ごと大幅に減額できるので、借金額が大きく膨らんでいても解決できる可能性が高くなります。

住宅ローン特則で家を守れる

「住宅ローン特則」を適用すると、住宅ローンの返済を継続したまま他の借金を減額できるので、家を残して借金トラブルを解決しやすいメリットも大きいです。

財産がなくならない

個人再生では基本的に財産がなくなりません。預金や保険などの資産を維持したまま借金問題を解決できるのもメリットとなるでしょう。

個人再生のデメリット

負担が大きい

個人再生は裁判所を通じた複雑な手続きなので、債務者にかかる負担が大きくなります。

必要書類も多数で、専門家へ依頼する費用も高額になりがちです。個人再生委員が選任されると予納金も払わねばなりません。

自己破産のメリットとデメリット

自己破産のメリット

負債が全額免除される

自己破産すると、ほとんどの負債を免除してもらえます。

まったく負債が残らないので、残債務を払えなくなる心配は不要ですし、無職や無収入、生活保護受給中の方などでも適用できます。

限度額がない

自己破産には限度額がないので、借金や負債の金額がどれだけ高額でも全額免除してもらえます。

自己破産のデメリット

一定以上の財産がなくなる

自己破産をすると、生活に必要な一定限度を超える資産が失われます。

持ち家はほぼ確実になくなりますし、預金や保険、車などの個別資産も一定の評価額を超えると換価されて債権者へ配当されます。

資格制限を適用される

自己破産の手続き中は「資格制限」を受けるので、警備員や弁護士、司法書士、税理士などの士業、宅建士、生命保険外交員などの一部の仕事に就けなくなります。

負担が大きい

債務者への負担は比較的大きくなります。手続きが複雑で必要書類は多数ありますし、管財事件になると高額な予納金が必要となるのもデメリットといえるでしょう。

免責不許可事由がある

「免責不許可事由」に該当する場合、自己破産をしても免責してもらえない可能性があります。たとえば浪費やギャンブル、投機行為によって過大な借金を作った場合、財産隠しや債権者隠しをした場合、裁判所へ虚偽の報告をしたり管財人の業務に協力しなかったりした場合などです。

ただし「裁量免責」により免責してもらえるケースが多いので、実際には免責不許可事由があっても免責を受けられる事例がほとんどです。

債務整理手続きの選択方法

債務整理手続きを選択するときには、以下の基準を参考にしてみてください。

任意整理が向いている方

- クレジットカードや消費者金融、カードローンなど「利息」や「手数料」の高い借金が多い

- 元本だけなら3年~5年程度で完済できるだけの収入がある

- 保証人や連帯保証人に迷惑をかけたくない

個人再生が向いている方

- 任意整理では整理できない程度に高額な借金がある

- 住宅ローンとそれ以外の借金があり、支払いが苦しくなっているが家を失いたくない

- 財産を失いたくない

自己破産が向いている方

- 個人再生で減額しても払いきれないほど高額な負債がある

- 収入がない、あるいは少なく個人再生や任意整理で払えるお金がない

- 財産がほとんどないので自己破産をしても失うものがない

借金問題に苦しんでいても、専門家に適切な方法の債務整理を依頼すると嘘のように解決できるものです。1人で悩んでいても前に進まないので、まずは一度借金問題に熱心に取り組んでいる弁護士に相談してみましょう。

この記事の監修者

-

中央大学大学院法学研究科⺠事法専攻博士前期課 程修了

前東京地方裁判所鑑定委員、東京簡易裁判所⺠事 調停委員

東京弁護士会公害環境特別委員会前委員⻑